Altersvorsorge: Was bringt die Betriebsrente?

Die betriebliche Altersvorsorge steht derzeit auf der Reform-Agenda. So wollen die Sozialdemokraten die Betriebsrente ausbauen. In die Debatte platzt eine Untersuchung von Professor Ulrich-Arthur Birk von der Universität Bamberg.

Professor Birk bekennt sich eindeutig zur Arbeitnehmerseite. Möglicherweise verläuft diesmal die Problemlinie jedoch gar nicht zwischen den Arbeitsmarktpartnern. Denn die Betriebsrente rechnet sich bislang nur für Entgeltumwandler in einer ganz bestimmten Konstellation und das hat mehr mit den politischen Rahmenbedingungen zu tun als mit dem Konflikt zwischen Arbeitnehmern und Arbeitgebern.

Das Hauptproblem scheint bei den verschiedenen Durchführungswegen zur Altersvorsorge ohnehin zu sein, den Durchblick zu behalten. Was wird gefördert und was kommt raus beschäftigte auch FINANZTEST vor einiger Zeit. Wobei die Tester vom Status-quo ausgehen und die Anbieter von Direktversicherungen verglichen. Heraus kommt eine eher mickrige Verzinung des eingezahlten Kapitals.

Politiker und die Altersvorsorge

Betriebsrente hört sich nach einer guten Idee an. So wollen die Sozialdemokraten noch etwas schwammig die Betriebsrente aufhübschen. Wenn man sich anschaut, welche Ergebnisse in den letzten Jahrzehnten Politiker bei der Förderung der Altersvorsorge zustande gebracht haben, sollte man sich nicht zu viel erhoffen von Initiativen dieser Politikergeneration. Egal ob Lebensarbeitsanerkennungrente oder Solidarrente als Etikett auf dem Konzept klebt.

Vor mehr als zehn Jahren entschied sich die Politik dafür, die private Altersvorsorge zu stärken. Herausgekommen ist die Riester-Rente, benannt nach dem damaligen Arbeitsminister der Sozialdemokraten. Inzwischen wissen wir: Die Riester-Rente fördert diejenigen nicht, die es am dringendsten benötigen. So hat der Gesetzgeber die Anrechenbarkeit der privaten Vorsorge als Malus installiert.

Für Geringverdiener macht private Altersvorsorge keine Sinn. Jetzt versucht die Bundesregierung gegenzusteuern, geht dabei aber eher halbherzig vor. Folge: Wer in seinem Leben nicht genügend verdient hat, der fällt trotz langer Beschäftigung und vieler Beitragsjahre unter eine Art Fürsorgegrenze, die von der Politik mit den erwähnten Etiketten getarnt wird.

Was die Betriebsrente bringt

Vom Bruttogehalt stellt der Gesetzgeber 2688 Euro im Jahr steuer- und sozialversicherungsfrei, wenn das Geld in eine betriebliche Altersvorsorge eingezahlt wird. Weitere 1800 Euro kommen hinzu, falls der Vertrag nicht vor 2005 abgeschlossen wurde. Derzeit nutzen bereits mehr als fünf Millionen Menschen diese Form der Altersvorsorge, aber ob sich die Rechnung für sie lohnt, ist von der Fallkonstruktion stark abhängig.

Für Beschäftigte mit gesetzlicher Krankenversicherung und Vertragsabschluss nach 2005, die vom Chef keinen Zuschuss erhalten, sei die Entgeltumwandlung für die Betriebsrente in der Regel nicht rentabel. Meint Professor Birk in einer aktuellen Berechnung. Der Grund dafür ist die Nachversteuerung und die Beiträge zur Kranken- und Pflegeversicherung. Möglicherweise kommt es auch zu weniger Einzahlungen bei der gesetzlichen Rente, die gegengerechnet werden müssen.

Birk rechnet vor: Ein alleinstehender gesetzlich krankenversicherter Durchschnitts-Verdiener mit 3400 Euro brutto im Monat, der Anfang 2012 eine Direktversicherung bei einem Anbieter abgeschlossen hat und 44 Jahre lang 100 Euro monatlich bis zur Rente mit 67 einzahlt, kommt demnach netto auf eine garantierte monatliche Rente von rund 150 Euro. Mit den nicht garantierten Überschüssen wären es doppelt so viel. Diese Summe ist laut Birk um knapp 40 Euro zu reduzieren, da der Einzahlerweniger an gesetzlicher Rente bekommt.

Für viele Nutzer eines der Durchführungswege der betrieblichen Altersvorsorge dürfte das Ergebnis überraschend kommen, da Vermittler gerne die Vorteile der betrieblichen Altersvorsorge, aber nicht deren Nachteile besprechen. Fairerweise muss man dazu sagen: Es bedarf vermutlich Gutachter, um den Einzelfall zu beurteilen.

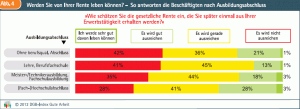

DGB: An die Rente glauben immer weniger

Fazit

Die Politik sollte endlich auf das zu kräftige Besteuern von Renten verzichten. Dabei wären sogar Deals mit den Bürgern drin: Warum wird den Arbeitnehmern die Besteuerung (sofortige oder nachträgliche) nicht einfach erlassen und die spätere Auszahlphase wird als monatliche Auszahlung ohne Substanzentnahmen organisiert? Hartz-fest muss das Ganze natürlich sein. Und jetzt der Clou: Stirbt ein Arbeitnehmer, dann verfällt die gesamte Summe an den Staat. Dann könnten sich sogar die Fiskalwünsche des Staates mit dem dringenden Kapitalaufbau für die eigene Rente verbinden.

Stattdessen bastelt jede neue Regierung an einem anderen Schwerpunkt, der dann als Durchführungsweg bei der betrieblichen Altersvorsorge auftaucht. Das System wird immer komplizierter und man benötigt vermutlich eine Ausbildung als Versicherungsmathematiker, um die finanziellen Folgen der Betriebsrente abzuschätzen.

Zur Homepage des Institut für betriebliche Altersvorsorge (IBA).

Arbeitsmappe betriebliche Altersversorgung.

Zahlen Professor Birk: Rechnet sich Entgeltumwandlung zur bAV für Arbeitnehmer?