Allensbach-Umfrage zur Altersvorsorge: Deutsche zweifeln an privater Altersvorsorge

Rückläufig: Seit 2003 wollten noch nie so wenige Deutsche ihre private Altersvorsorge ausbauen. Die monatlichen Vorsorgeausgaben fallen auf einen Tiefststand. Das hat mit der Krise und mit dem geringen Ansehen der Riester-Rente zu tun.

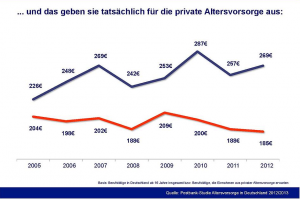

Fast die Hälfte der Berufstätigen in Deutschland (42 Prozent) will die private Altersvorsorge nicht weiter ausbauen. In der ersten Studie 2003 äußerten sich nur 30 Prozent der Berufstätigen so. Zehn Jahre später scheint diese Idee erschüttert zu sein – so könnte man die repräsentative Umfrage von Allensbach im Auftrag der Postbank interpretieren. Rückläufig sind auch die monatlichen Ausgaben der Berufstätigen, die vorsorgen: Investierten sie für ihre private Altersvorsorge seit der erstmaligen Messung 2005 noch im Schnitt 204 Euro im Monat, sind es jetzt nur noch 185 Euro. Eine Schere tut sich auf.

Eurokrise und Konjunktur

Die Studie zur Altersvorsorge verweist auf zwei Einflussfaktoren, die das Sparverhalten beeinflussen: Mehr als die Hälfte aller Berufstätigen in Deutschland (52 Prozent) sorgt sich wegen der Staatsschulden- und der Eurokrise verstärkt um ihre Altersversorgung. Die gute Konjunktur mit einer historisch hohen Beschäftigung in Deutschland wirkt dem offenbar entgegen, denn aus der Krisensituation wären verstärkte Anstrengungen die richtige Situation – auch angesichts der historisch niedrigen Verzinsung von Staatsanleihen.

Immobilien weiter zur Altersvorsorge gefragt

Fast jeder dritte Berufstätige, der seine Altersvorsorge noch erweitern will, plant den Bau oder Kauf eines Eigenheims. Das ist gut ein Viertel mehr als in der ersten Untersuchung im Jahre 2003. Besonders gefragt sind Wohnungen oder Häuser zur Vermietung: 14 Prozent der Berufstätigen wollen künftig in Mietimmobilien investieren, um ihre Altersvorsorge auszubauen. Damit hat sich das Interesse an dieser Form der Altersversorgung gegenüber 2011 verdoppelt.

Erben hilft

Mehr als jede vierte Berufstätige gab an, dass für ihn bereits erhaltene oder anstehende Erbschaften eine wichtige Rolle bei der Planung der eigenen privaten Altersvorsorge ausmachen. Laut Postbank wird in den kommenden Jahren kräftig geerbt: Rund ein Drittel der Berufstätigen in Deutschland hatte bereits einmal geerbt und ein weiteres Viertel kann künftig auf diese Quelle hoffen.

In der Kritik: Riester-Rente

Gegenläufig ist die Entwicklung bei der 2002 eingeführten privaten Vorsorge, der Riester-Rente. Inzwischen sehen nur noch 24 Prozent der Deutschen darin eine “ideale Form der Alterssicherung”. Vor fünf Jahren lag der Wert bei etwa 31 Prozent – also gut ein Viertel höher. Nur noch 16 Prozent der von Allensbach Befragten halten die Riester-Rente für sicher.

Mehrheitsfähig: Zwangsrente im Betrieb

Deutlich lehnten die Deutschen eine gesetzliche Pflicht zur privaten Altersvorsorge ab. 48 Prozent halten dies für keine gute Idee, nur halb so viele (24 Prozent) wären dafür (Rest unentschieden). Ganz anders votierten die Befragten für eine Pflicht der betrieblichen Altersversorgung. Mit klarer Mehrheit von 56 Prozent sind die Deutschen dafür und nur 19 Prozent äußerten sich dagegen.

Über die Umfrage

Seit zehn Jahren untersucht das Allensbach-Institut die Einstellung der Deutschen zur privaten Altersvorsorge. Damals wurde die Riester-Rente eingeführt und damit der Versuch gestartet, die Bürger zu einer privaten Altersvorsorge zu motivieren. Diese wird bei Deutschen zunehmend unbeliebter. Die Bereitschaft, neue Verträge abzuschließen ist stark rückläufig und die monatlichen Vorsorge-Ausgaben fallen immer weiter. Das sind die wichtigsten Ergebnisse der neuen Postbank-Studie “Altersvorsorge in Deutschland”, die seit 2003 zum zehnten Mal erstellt wurde. Allensbach befragte dafür 1.642 Personen ab 16 Jahren.

Artikelbild: Geldscheine. Eigener Fundus.